Заработная плата указана с учётом ндфл – значит из этой заработной платы вычитаю 13% = сумма на руки?

Вычисляем НДФЛ от суммы на руки

Подоходный налог выплачивается со всех видов денежных поступлений в адрес физического лица, ИП. А подача декларации и отчисление взносов – это обязанность организации, в которой работают сотрудники. Она выступает для них налоговым агентом и должна точно знать, как посчитать НДФЛ, в том числе от суммы на руки.

Нормативная база

Основной документ – Налоговый кодекс РФ:

- ст. 210 – налоговая база;

- ст. 217 – доходы вне налогообложения;

- ст. 218 – 221 – вычеты;

- ст. 224 – ставки;

- ст. 225 – порядок расчета;

- ст. 226 – особенности расчета.

Что нужно знать

Налоговый агент делает все необходимые расчеты и направляет средства в бюджет. Порядок исчисления НДФЛ закреплен положениями НК РФ. В них сказано, что трудоустроенные граждане отдают в бюджет сумму, удерживаемую от:

- заработной платы;

- премиальных начислений;

- денежных подарков;

- больничного листа.

Для правильного расчета совершаемого платежа нужно строго соблюдать порядок исчисления НДФЛ:

- Определить налоговую базу (далее – НБ) – суммировать все доходы человека, полученные в материальной или денежной форме за последний год. В 2016 году схема расчета осталась прежней.

- Уточнить процентную ставку. Для резидентов она равна 13%, а нерезиденты отчисляют 30% от доходов, полученных на территории Российской Федерации. При поступлении прибыли от вкладов в банке, вручения денежных призов и в других случаях устанавливается 35%.

Расчет подоходного налога с зарплаты

Перед проведением оплаты за труд организация удерживает подоходный налог. Покажем, как высчитывают НДФЛ из зарплаты за год. Алгоритм такой:

-

1. Определить НБ по формуле:

НБнач.г. – налоговая база, необходимая для расчета. Ее берут с начала года по предыдущий, а затем текущий месяцы.

Д – доходы, начисленные с начала года и подлежащие удержанию налогом. Суммируются за каждый месяц.

Вычеты – суммы, уменьшающие величину НБ. Наиболее распространенные из них:

- стандартные – предоставляются работающим родителям, опекунам, инвалидам;

- социальные – положены за оплату обучения, лечения или внесение дополнительных взносов за пенсию;

- имущественные – дают за продажу, покупку или строительство недвижимости (условие: право собственности – больше трех лет);

- инвестиционные – реализация ценных бумаг или прибыль от вклада на счет.

Имейте в виду, что подоходный налог не удерживают с государственных пособий, пенсий, алиментов, вознаграждений донорам, грантов для поддержки научной деятельности и т. п. Полный перечень содержит ст. 217 НК РФ.

-

2. НБ определена, теперь пора разобраться, как посчитать НДФЛ от зарплаты. Формула по году такова:

ПНпр.мес. – подоходный налог, начисленный за период с начала года по предыдущий месяц.

ПНтек.мес. = ПНнач.г. – ПНпр.мес. – платежи за текущий месяц.

Пример 1

Экономисту отдела продаж Осинцеву, работающему в ООО «Арктур», начисляют зарплату в размере 28 600 р. Кроме того, он занимался предотвращением последствий катастрофы на Чернобыльской АЭС, поэтому ему положен вычет в размере 3000 р. Помимо этого, у него есть приемный сын в возрасте 9 лет. В июне выплачена премия – 8700 р. Как посчитать НДФЛ к удержанию за июнь?

Решение:

- Доходы за январь-июнь, облагаемые по ставке 13%:

28 600 х 6 мес.+8700=180 300 р. - Вычет для Осинцева составит:

3000 х 6 мес.+1400 х 6 мес.=26 400 р. - Подоходный налог, отчисляемый за январь-июнь:

(180 300 – 26 400) х 13% = 20 007 р. - Денежные средства, удерживаемые за январь-май:

600 х 5 мес. – (1400 х 5 мес.) – (3000 х 5 мес.)) х 13% = 15 730 р. - Искомая величина составит:

20 007 – 15 730 = 4277 р.

Бухгалтерия ООО «Арктур» должна отправить в казну за Осинцева за июнь 4277 р.

Как посчитать подоходный налог от денег к выдаче

Иногда работодатели сотрудничают с физлицами полуофициально. То есть, доплачивают зарплату «в конверте». Законодательство не одобряет подобные действия, ведь многие организации избегают выполнения правовых обязательств. Тогда возникает два вопроса: как посчитать НДФЛ от суммы на руки и начисляемую зарплату?

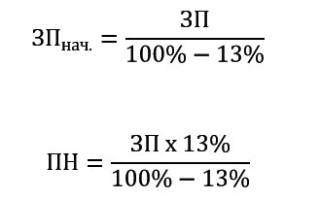

Для расчета используют одна из двух формул:

ЗПнач. – зарплата, из которой высчитывают подоходный налог;

ЗП – денежные средства, передаваемые на руки.

Пример 2

Менеджеру по продажам Вишневской, работающей в компании ЗАО «Эдельвейс», по договоренности с работодателем выплачивают 21 500 р./мес. Как посчитать НДФЛ и сумму, с которой удерживается налог?

Решение:

ЗАО «Эдельвейс» начисляет Вишневской зарплату 24 712 р., от которой 3212 р. отчисляет в бюджет.

В организации могут работать служащие, которые имеют такие финансовые обязательства, которые не уменьшают НБ. Например, при отчислении алиментов НДФЛ удерживают не с выдаваемой на руки суммы, а с начисленной зарплаты. Согласно ст. 81 СК РФ, их размер составляет:

- 1/4 заработка – на одного ребенка;

- 1/3 – на двух детей;

- 1/2 – на трех и более детей.

Пример 3

Сотруднику ООО «Антей» Орлову начислили зарплату за июнь – 35 977 р. Он разведен с супругой. По решению суда обязан выплачивать алименты для несовершеннолетней дочери (25% доходов). Налоговая база с учетом вычета за ребенка составит:

| Период | Сумма, р. | НДФЛ, р. |

| январь-май | 172 885 | 22 475 |

| январь-июнь | 207 462 | 26 970 |

Сколько денег нужно выдать Орлову на руки?

Решение:

Доля алиментов составит:

35977 х 25% = 8994,25 р.

Расчет величины НДФЛ налогоплательщика:

26970 – 22475 = 4 495 р.

Денежные средства, выдаваемые Орлову на руки:

35 977 – 8994,25-4 495 = 22 487,75 р.

ООО «Антей» должна выплатить Орлову 22 487,75 р.

Расчет подоходного налога от зарплаты нерезидента

Физлиц, фактически проживающих на территории РФ меньше 183 календарных суток (непрерывно, в течение года) считают нерезидентами. Отчисления за них составят 30% доходов. Их определяют по формуле:

Исключение: заработок высококвалифицированных зарубежных специалистов облагают по ставке 13%.

Пример 4

В фирме «Транс Технолоджи» работает Сидоров бурильщиком ЭРБС. Режим работы – вахтовый 60/30. Зарплата – 70 000 р. Сотрудник является нерезидентом РФ. Определим сумму, выплачиваемую за август. Исходные данные:

| Период | Сумма, р. | НДФЛ, р. |

| январь-июль | 343 600 | 103 080 |

| январь-август | 411 600 | 123 480 |

Решение:

-

Количество денег, удерживаемых со служащего в августе:

123 480 – 103 080 = 20 400 р.

Выплаты будут равны:

70 000 – 20 400 = 49 600 р.

Компания «Транс Технолоджи» обязана выдать на руки Сидорову 49 600р.

Соблюдая порядок исчисления НДФЛ от суммы, передаваемой на руки, предприятие предотвратит возникновение многих претензий со стороны контролирующих органов. Также см. «Вычисляем подоходный налог».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Зарплата включая НДФЛ (нужна помощь)

Объясните пожалуйста, я действительно запутался, нужно узнать, обманывают ли меня или нет.

Если указана ЗП до вычета НДФЛ, это значит что из суммы будет вычитаться 13% как я понимаю.

А если в договоре написано ЗП включая НДФЛ (и она меньше на 13% как раз той, что до вычета)?

Что это значит в итоге? Это такая формулировка “на руки” или из “ЗП включая НДФЛ” хотят повычитать, таким образом обманув?

Просто я серьезно уже запутался. Спасибо за понимание, просто действительно важный момент.

Я уже создавал в общих новостях, не увидел лигу юристов, потому 1 хороший человек с ником “TCWWBH” написал ,что:

“ЗП до вычета НДФЛ” — это то же самое, что “ЗП, включая НДФЛ” разными словами.

Это действительно так и значит меня нагрели да? ((

Найдены дубликаты

В первом случае, з/п+ НДФЛ.

Во втором случае опять з/п+НДФЛ.

Спасибо за информацию

«Включая НДФЛ» означает, что прописанная в договоре ЗП содержит в себе 13%, которые у тебя потом отнимут

Спасибо за информацию

В договоре обычно указывается сумма до вычета НДФЛ.

Сумма после вычета=Сумма до вычета*0,87, идет вам на руки.

НДФЛ=Сумма до вычета*0,13, уплачивается в бюджет.

Да, “ЗП до вычета НДФЛ” — это то же самое, что “ЗП, включая НДФЛ” разными словами.

Если договаривались на 50 на руки, то в договоре надо писать 50/0,87=57,47, из которых 57,47*0,13=7,47 это НДФЛ, а 57,47*0,87=50 это на руки.

Спасибо за информацию

Спасибо за информацию, но фото низя)

“ЗП до вычета НДФЛ” — это то же самое, что “ЗП, включая НДФЛ” разными словами.

Да, это одно и тоже. Поскольку обязанность уплаты НДФЛ ложиться на работника, а работодатель осуществляет только перечисление налога, то в 99% работодатель будет указывать сумму с НДФЛ. Таким образом если в вакансии указано ЗП в 3000 рублей, то на руки вы будете получать – не более, чем 26 100. Пишу не более, поскольку есть ещё необязательные отчисления в профсоюз, фонд мира и т.д. в зависимости от упоротости работодателя.

Прописано 3000 р., а получите 26100р—это уже зарплата в конверте)))

не плохо, на три подписался а двадцать шесть получить.

Спасибо за информацию

Есть ещё типа Гросс, нетто, чистыми и прочие, пытающиеся наипать работника, формулировки

говорите “на руки”, на собеседовании, при приеме. не говорите никогда сумму без этой добавки. и вас поймут.

Хера там поймут. Сколько раз уже проходил. Есть такие, которые считают, что “на руки”, это вместе с НДФЛ

тогда остается только внимательно читать договор.

Каждый раз и не по разу

Инженер, но не силён в этой договорной фигне

Бывают накладки. С будущим шефом договариваешься на net, значит в договоре должна быть бОльшая сумма, чтобы после уплаты НДФЛ вышло как договорились. Шеф говорит буху или кадрам сумму, не уточняя нет или гросс, те вносят сумму в договор как гросс. Но договор-то можно прочесть перед подписанием.

Я не юрист и не бухгалтер, но если правильно понимаю, то:

НДФЛ – это налог.

Налог – это вычет.

ЗП включая вычет = ЗП за вычетом суммы НДФЛ.

Так, чисто логически

Спасибо за информацию

Не за что. Буквально. Я упомянул, что не юрист и не бухгалтер, а значит на этом поле мои доводы могут оказаться бредом сивой кобылы.

ТС, подсказать тебе кое-что, чтоб ты был точно прав?

В договоре будет сумма с НДФЛ, ведь работник может предоставить заявление на стандартный вычет (на детей), а может и не предоставить. сумма на руки от этого поменяется.

“ЗП до вычета НДФЛ” — это то же самое, что “ЗП, включая НДФЛ” разными словами.

абсолютно верно. разные формулировки.

Это значит сначала вычтут 13%, а потом ещё аычтут 13%. Ну, я так понял.

Спасибо за информацию

О сообществе

Задачами сообщества являются поддержка, разъяснение и консультирование Пикабушников по правовым вопросам.

Сообщество также осуществляет развлекательную и просветительскую функции путем публикации материалов тематической направленности и юмористического содержания.

(Ст 2 КПОП ЛЮ Пикабу РФ)

Все правила сообщества прописаны в КПОП ЛЮ Пикабу РФ.

P.S КПОП ЛЮ Пикабу РФ написан с определенной долей юмора, действует только на территории Пикабу, имеет слабое отношение к законодательству РФ, в чем то даже ему противоречит)))

Администрация сообщества желает вам приятного времяпрепровождения в “стенах” нашего сообщества 😉

Кодекс поведения, общения и публикации материалов в Лиге Юристов на сайте Пикабу. (КПОП ЛЮ Пикабу РФ от 02.03.2017)

Краткое содержание КПОП ЛЮ Пикабу РФ в упрощенном виде.

Любой пост с просьбой о помощи должен обозначаться хештегом “юридическая консультация” или ” прошу юр помощи” (Ст.8 КПОП ЛЮ Пикапу РФ), те, кто по какой то причине не хотят видеть такие посты, просто добавляют хештеги в игнор лист. Игнорирование этого правила влечет за собой удаление поста в соответствии со ст.11 КПОП ЛЮ Пикабу РФ)

Бан можно получить за: заведомо бесполезный или вредный совет; за глумление,высмеивание, троллинг и иные формы социальной провокации; за оскорбления в адрес отдельных пользователей, а также социальных групп, народов, национальностей и т.д.; за комментарии экстремистского характера, а также направленные на разжигание национальной, расовой, религиозной и иной розни и ненависти;

Что вычитают из заработной платы бюджетника в 2019 году

Что такое налоговый вычет

Каждый работник, выполняющий определенный функционал в учреждении, ежемесячно получает вознаграждение за выполнение своих трудовых обязанностей — заработную плату. Под заработной платой понимается уплата сотруднику суммарных начислений, подлежащих ему за выполненную работу (ч. 1 ст. 129 ТК РФ).

Зачастую в бюджетных учреждениях зарплата представляет собой совокупность начислений. Основой произведения является должностной оклад, устанавливаемый в соответствии с положением об оплате труда и штатным расписанием. Также каждый сотрудник вправе претендовать на дополнительные выплаты, устанавливаемые в процентном отношении к окладу:

- компенсационные (надбавки за вредные условия и тяжелый труд, за рабочие и климатические условия, отличные от нормальных, за государственную тайну и проч.);

- стимулирующие (за выслугу лет, премиальные, поощрительные выплаты, иные доплаты и надбавки).

Очень часто сотрудники обращаются в бухгалтерию с вопросом: зарплата до вычета НДФЛ — это как? Для того чтобы на него ответить, в первую очередь необходимо разобраться с существующей системой удержаний из заработка. Каждый работник должен помнить, что работодатель имеет право удерживать денежные средства из заработной платы только в законодательно установленных случаях (ст. 137 ТК РФ).

Итак, какие вычеты из зарплаты существуют 2019? Все удержания делятся на три группы:

- Обязательные — производятся в обязательном порядке. К ним относятся НДФЛ, страховые взносы и удержания по исполнительным листам.

- По инициативе работодателя — удерживаются в соответствии со ст. 137 ТК РФ. Примеры: неотработанный аванс, невыполнение трудовых нормативов, некорректный расчет, неотработанные дни при оформлении увольнения.

- По инициативе служащего — добровольное заявление работника на произведение удержаний из заработной платы (договор займа, отчисление дополнительных взносов на накопительную пенсию).

Общая сумма вычета из заработной платы в 2019 году не может превышать 20 % от совокупных начислений (ст. 138 ТК РФ). Исключением являются вычеты по исполнительным листам.

Вычет НДФЛ

Как было сказано выше, налог на доходы физических лиц обязательно вычитается из заработной платы служащего. Разбираем, что значит зарплата до вычета НДФЛ.

Бухгалтерия ежемесячно начисляет работнику вознаграждение за выполнение трудовых обязанностей и удерживает с этой суммы подоходный налог в размере 13 % — для граждан РФ и 30 % — для нерезидентов. Таким образом, считается, что ЗП до вычета НДФЛ — это как произведение всех начислений сотрудника за отработанный отчетный период, а зарплата после удержаний — это фактическая сумма денежных средств, которую работник получает на руки или переводом на банковскую карту.

НДФЛ рассчитывается непосредственно в момент начисления ежемесячного вознаграждения, а удерживается — при перечислении оплаты труда.

Профессиональный вычет

Профессиональная налоговая льгота (ст. 221 НК РФ) производится для тех категорий служащих, которые выполняют работы или оказывают услуги по заключенным договорам ГПХ. Также за профессиональной компенсацией от налоговой инспекции вправе обратиться граждане, получающие авторское вознаграждение за следующие виды работ:

- произведения в области литературы;

- музыкальные, художественные, архитектурные произведения;

- изобретения новых промышленных образцов и проч.

При этом если такие служащие не имеют возможность подтвердить налоговой свои расходы, то, согласно п. 3 ст. 221 НК РФ, можно воспользоваться законодательно установленными нормативами для уменьшения облагаемой базы подоходного налога. Расчет осуществляется как произведение определенного процента норматива из п. 3 ст. 221 на полученный автором доход.

Другие налоговые вычеты

В соответствии со ст. 218–220 НК РФ, каждый сотрудник бюджетного учреждения вправе претендовать на определенный налоговый вычет из зарплаты. Это означает, что суммарный доход за отчетный период, облагаемый по ставке 13 %, подлежит уменьшению на определенную сумму льгот. Рассмотрим действующие для сотрудников бюджетных учреждений льготы в таблице:

| Наименование налогового вычета | Описание | Величина | Как оформить |

|---|---|---|---|

| Стандартный (ст. 218 НК РФ) | Предоставляется сотруднику на себя, на каждого ребенка либо за участие в определенных событиях, указанных в ст. 218 НК РФ. | Предоставить в бухгалтерию заявление и правоустанавливающие документы (например, свидетельство о рождении детей, справку об инвалидности). | |

| Социальный (ст. 219 НК РФ) | Компенсация гражданам РФ затрат на обучение, лечение и т. п. | 120 000 руб. неудерживаемой налоговой льготы на сумму полученных доходов. При дорогостоящем лечении компенсируется полная стоимость. | Предоставить в ИФНС налоговую декларацию по форме 3-НДФЛ, заявление и пакет документов, подтверждающих расходы, затем получить соответствующее уведомление о неудержании НДФЛ и передать его работодателю для оформления льготы. |

| Имущественный (ст. 220 НК РФ) | При приобретении или строительстве нового жилья или продаже недвижимости. | Предоставить в ИФНС налоговую декларацию по форме 3-НДФЛ, заявление и пакет документов, подтверждающих сделку, затем в течение 30 дней получить соответствующее уведомление о неудержании НДФЛ и передать его работодателю для оформления льготы. |

Как получить налоговый вычет

Если вычет по НДФЛ больше начисленной зарплаты за отчетный период, то работодатель вправе зачесть излишне удержанный подоходный налог в следующем периоде (месяце) в пределах одного календарного года. Работник также может оформить заявление о возврате излишне удержанного НДФЛ.

В том случае если гражданин РФ по какой-либо причине не обратился к работодателю за предоставлением налоговых вычетов, он имеет право подать заявление на предоставления льготы непосредственно в территориальную ИФНС по истечении года, в котором были произведены расходы (имущественные, социальные, излишне удержанный подоходный налог). Для этого ему необходимо получить в бухгалтерии справку 2-НДФЛ, заполнить налоговую декларацию о доходах 3-НДФЛ, составить заявление и подготовить все копии подтвердительных документов (чеки, договоры и прочие). Результатом корректно оформленного обращения станет произведение возврата гражданину сумм излишне уплаченного НДФЛ от территориальной налоговой инспекции.

{SOURCE}